*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

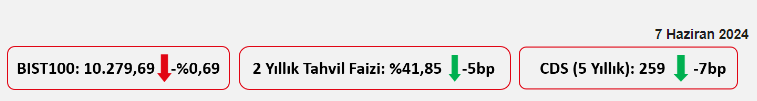

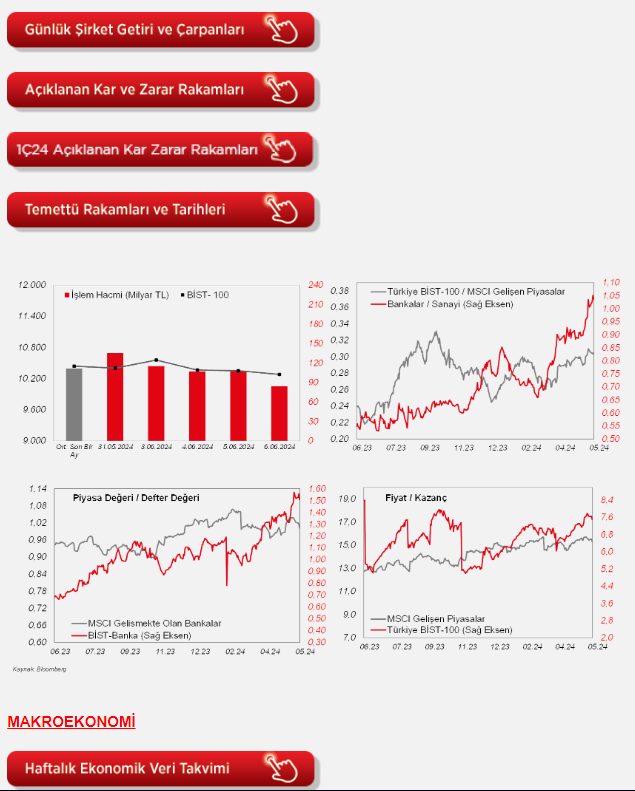

Dün endeks ardışık 3. işlem gününde de düşüş kaydetti. Kapanış son 3 haftanın en düşük seviyesi olan 10.280'den gerçekleşirken günlük geri çekilme %0,7 olarak hesaplandı. İşlem hacmi de 83,9 milyar TL ile aylık ortalama olan 110 milyar TL'nin oldukça altındaydı. BİST-100'deki geri çekilmeye en fazla etki eden hisseler THYAO, KCHOL ve AKBNK olurken, ULKER, ASELS ve MIATK pozitif ayrıştı. Dün ABD'de işsizlik maaşı başvurusunda bulunanların sayısı 229bin olarak beklentilerin üzerinde gerçekleşti. Bununla birlikte, ABD piyasaları da dün yataya yakın kapanışlar kaydettiler. S&P ve Nasdaq %0,02-0,01 arasında düşerken, Dow Jones %0,2 artıda kapattı. Öte yandan Avrupa bölgesinde ECB, 25 baz puanlık faiz indirimine giderek yılın ilk faiz indirimini gerçekleştirdi. ECB Başkanı Lagarde, önlerindeki döneme ilişkin güvenlerinin arttığı için faiz indirimi kararı aldıklarını, enflasyonun 2025 yılının ikinci yarısında hedefe doğru düşüşe geçeceğini ve sıkılaştırma sürecini toplantıdan toplantıya alacakları kararlarla belirleyeceklerini açıkladı. Bu ortamda Avrupa borsaları pozitifti. Eurox Stoxx endeksi %0,7 yükseliş kaydetti. Bu sabah baktığımızda ABD vadelileri hafif alıcılı, Avrupa vadelileri ise karışık. Asya tarafı da karışık bir görüntü sergiliyor. Japonya hariç MSCI Asya Pasifik endeksi %0,2 civarında artıda. BIST100'de teknik görünüme baktığımızda yakın 10.240 seviyesinin kaybı halinde satış baskısı artabilir. Bugünkü veri takviminde bugün yurt içinde İklim Ekonomisi Zirvesi'nde TCMB Başkanı Fatih Karahan'ın 14.10'daki, Hazine ve Maliye Bakanı Mehmet Şimşek'in 17'deki konuşmaları izlenecek. ABD'de ise tarım dışı istihdam (beklenti +180bin kişi) ve işsizlik oranı takip edilecek. Almanya'da sanayi üretimi, Euro Bölgesinde de ilk çeyrek büyümesi takip edilecek diğer veriler arasında.

ABD tarafında, istihdam piyasası verilerinden, 1 Haziran haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, 221 bin kişi seviyesinden 229 bin kişi seviyesine beklentilerin üzerinde yükselmekle birlikte istihdam piyasasının görece sıkı olduğuna işaret etti, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti.

Ayrıca ABD'de nisan ayı dış ticaret dengesi verisi izlendi. Nisan ayında aylık bazda dış ticaret açığı, 68,6 milyar USD'den 74,6 milyar USD seviyesine yükselerek Ekim 2022'den bu yana en yüksek seviyede gerçekleşmekle birlikte beklentilerin (76,5 milyar USD açık) altında kaydedildi. Nisanda aylık bazda ithalat %2,4 artışla 338,2 milyar USD seviyesine yükselirken, ihracat ise %0,8 oranında oldukça sınırlı artışla 263,7 milyar USD seviyesinde gerçekleşti.

ECB, faizleri önceki son beş toplantıda sabit tutmasının ardından dünkü toplantısında beklentilerle uyumlu olarak 25 baz puan indirdi ve böylece faizleri yaklaşık 5 yıl sonra ilk kez düşürmüş oldu. Karar metninde, faizlerin gerektiği sürece yeterince kısıtlayıcı seviyede tutulacağı belirtilerek, belirli bir seviye için önceden taahhütte bulunulmayacağı vurgulandı. Buna göre ECB, temel refinansman faiz oranını %4,50'den %4,25'e, marjinal borç verme faiz oranını %4,75'ten %4,50'ye ve mevduat imkanı faiz oranı ise %4'ten %3,75 seviyesine indirildi. Ayrıca Banka, kısıtlamanın uygun seviyesini ve süresini belirlemek için veriye dayalı ve toplantı bazında bir yaklaşım izlemeye devam edeceğini belitti.

ECB'nin yeni makroekonomik projeksiyonları da yayınlandı. Buna göre, Banka'nın bu yıl ve gelecek yıl için manşet ve çekirdek enflasyon tahminlerini hafif yukarı çektiği, bunun yanında bu yıla ilişkin büyüme tahminini hafif yükselttiği ve gelecek yıla ilişkin büyüme tahminini ise hafif aşağı çektiği gözlendi.

- Bu kapsamda, Euro Bölgesi için 2024 yılı manşet enflasyon tahmini %2,3'ten %2,5'e ve 2025 yılı tahmini ise %2'den %2,2'ye yukarı yönü revize edildi. 2026 yılı enflasyon tahmini ise %1,9 seviyesinde korundu. Çekirdek enflasyon tahminleri ise, 2024 yılı için %2,6'dan %2,8 seviyesine ve 2025 yılı için %2,1'den %2,2 seviyesine yukarı yönlü revize edildi, 2026 yılı için ise %2 seviyesinde korundu. Böylece ECB'nin, %2'lik enflasyon hedefine manşet ve çekirdek enflasyon kapsamında 2026 yılında ulaşacağı öngörüldü.

- Euro Bölgesi için büyüme tahminleri ise, 2024 yılı için %0,6'dan %0,9'a yukarı yönlü revize edilirken, 2025 yılı için %1,5'ten %1,4'e hafif aşağı yönlü revize edildi. 2026 yılı büyüme tahmini ise %1,6 seviyesinde korundu.

ECB Başkanı Lagarde ise, faiz indirimi kararı aldıklarını, çünkü gelecek döneme ilişkin güvenlerinin arttığını belirtti. Bunun yanında Lagarde, enflasyonun altında yatan baskılarda bir miktar azalma olduğunu gördüklerini, enflasyon beklentilerinin aşağı yönlü geldiğini gördüklerini ve enflasyon öngörüsünde ciddi bir toparlanma olduğunu belirtti. Lagarde, ücret artışlarının bu yılın sonuna kadar daha ılımlı bir hale geleceğini ve enflasyona yönelik beklentilerin genel olarak istikrar kazandığını söyledi. Ayrıca Lagarde, faizleri yeterince kısıtlı tutacaklarını ve sıkılaştırma sürecini toplantıdan toplantıya alacakları kararlarla belirleyeceklerini söyledi. Lagarde, dezenflasyonist sürecin devam edip etmeyeceğine yönelik verileri takip edeceklerini, gelecek dönemde daha fazla veriye ihtiyaçları olacağını ve dezenflasyonist patikada olduklarını ancak bu şekilde anlayabileceklerini belirtti.

Bunun yanında, Almanya'da üretimin seyrine ilişkin olarak nisan ayı fabrika siparişleri verisi izlendi. Almanya'da fabrika siparişleri aylık bazda martta %0,8 oranında düşüşün ardından nisanda %0,2 oranında düşüş kaydetti ve düşüş serisini dördüncü aya taşıdı, beklentiler ise %0,6 artış yönündeydi. Detaylara bakıldığında nisanda aylık bazda en sert sipariş düşüşleri olan sektörler, uçak, gemi ve tren imalatı %15,4 oranıyla ilk sırada yer alırken, veri işleme ekipmanları, elektronik ve optik ürünler imalatı %5,1 oranında düşüş ve elektrikli ekipmanları imalatı ise %4,1 oranında düşüşle onu takip etti. Fabrika siparişlerinin yıllık bazda ise düşüş hızı ise %2,4'ten %1,6 seviyesine yavaşladı.

Öte yandan, Euro Bölgesi'nde nisan ayı perakende satışlar verisi izlendi. Bölgede perakende satışlar, aylık bazda martta %0,7 oranında artışın ardından nisanda %0,5 oranında düşüşle kısmi zayıflama kaydetti, yıllık bazda ise artış hızı nisanda %0,7'den %0 seviyesine yavaşlayarak durağan seyre geçtiğine işaret etti.

Yurt dışında bugün veri takvimine bakıldığında,

ABD'de istihdam piyasası verilerinden, mayıs ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri TSİ 15.30'da izlenecek. Mayısta tarım dışı istihdam artışının 175 bin kişiden 185 bin kişi seviyesine hafif yükselmesi ve işsizlik oranın bir önceki aya benzer şekilde %3,9 seviyesinde gerçekleşmesi beklenirken, ortalama saatlik kazançların artış hızı ise mayıs ayında aylık bazda %0,2'den %0,3 seviyesine yükselmesi ve yıllık bazda artış hızı ise bir önceki aya benzer şekilde %3,9 seviyesinde kaydedilmesi bekleniyor.

Diğer yandan Almanya'da nisan ayı dış ticaret verileri TSİ 09'da takip edilecek. Ayrıca Almanya'da üretimin seyrine ilişkin olarak nisan ayı sanayi üretimi verisi TSİ 09'da izlenecek. Bunun yanında Euro Bölgesi'nde bu yılın ilk çeyreğine ilişkin GSYH büyümesi nihai verileri TSİ 12'de açıklanacak.

Yurt içinde ise, TSİ 17.30'da Hazine ve Maliye Bakanlığı tarafından mayıs ayı Hazine nakit dengesi verisi yayınlanacak.

Şirket haberleri

Garanti Bankası (GARAN, Nötr): Banka tarafından 367 gün vadeli 240,7mn USD ve 178,6mn EUR tutarında iki ayrı dilimden oluşan sendikasyon kredisi anlaşması imzalanmıştır. 22 ülkeden 46 finansal kurumun katılımıyla ve dış ticaretin finansmanı amacıyla kullanılacak olan kredinin toplam maliyeti USD dilim için SOFR + %2,50, EUR dilim için Euribor + %2,25 olarak gerçekleşmiştir.

Kontrolmatik Teknoloji (KONTR, Sınırlı Pozitif): Şirketin Macaristan Şubesi Kontrolmatik Magyarorzagi Fioktelepe, yurt dışında bulunan bir müşterisinden 132kV Mobil Şalt sahası projesi için sözleşme davet yazısı almıştır. Kesin kapsam 18mn USD, opsiyonel kapsam 9,6mn USD olmak üzere proje toplam tutarı 27,5mn USD'dir.

Türk Hava Yolları (THYAO, Nötr): Mayıs 2023'te 7,4mn olan taşınan yolcu sayısı bu yıl %1,7 azalarak 7,2mn'a gerileyen THY'nin dış hat doluluk oranı %79,3, iç hat doluluk oranı ise %79,8 olarak gerçekleşmiştir. Toplam arz edilen koltuk kilometre (AKK), bu yılın mayıs ayında geçen senenin aynı dönemine göre 19,9 milyardan %7,3 artışla 21,3 milyara ulaşmıştır. Taşınan kargo ve posta hacmi Mayıs 2023'te 135,4 bin tonken, bu yılın aynı döneminde %28,8 artışla 174,4 bin ton olarak gerçekleşmiştir.

Ocak-Mayıs döneminde ise taşınan yolcu sayısı %5,7 artmış ve 32,8mn olmuştur. Yolcu doluluk oranı 2023 Ocak-Mayıs dönemine göre 0,8 puan düşüşle %80,4 olarak gerçekleşmiştir. AKK, 2023 Ocak-Mayıs döneminde 90,3 milyar iken, bu yılın aynı döneminde %10,8 artışla 100 milyar olarak gerçekleşmiştir. Toplam taşınan kargo ve posta hacmi 2024'ün ilk 5 ayında geçen yılın aynı dönemine göre %33,7 artışla 814,7bin ton olarak kaydedilmiştir.

THY'nin filosundaki uçak sayısı ise mayıs itibarıyla 456'ya yükselmiştir.

Diğer şirket haberleri

Gürsel Turizm (GRSEL): Şirket'in 1Ç2024 ana ortaklık net dönem karı 431mn TL olarak açıklanmıştır. Şirket 2023 yılının aynı çeyreğinde 128mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre %51,3 oranında artarak 1.679mn TL olmuştur (1Ç2023: 1.110mn TL). Şirket'in brüt karı %166 oranında artarak 617mn TL'ye yükselmiştir. Aynı dönemde operasyonel giderler ise %29,1 oranında artmış ve 56mn TL'yi göstermiştir. Diğer faaliyetlerden ise 1Ç2024'te net 21mn TL gider kaydedilmiştir. Şirket'in yatırım faaliyetlerinden ise net 4mn TL geliri bulunmaktadır. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %163,3 oranında artışla 606mn TL olurken, FAVÖK marjı ise 15,4 puan artışla %36,1 seviyesinde gerçekleşmiştir. Diğer taraftan finansman kısmında 1Ç2024'te 82mn TL gider kaydedilmiştir. Şirket bu dönemde 50mn TL parasal kayıp (1Ç2023: 12mn TL parasal kayıp) açıklamıştır. 7mn TL'lik net vergi gideri sonrasında şirketin ana ortaklık net dönem karı da 431mn TL olarak gerçekleşmiştir.

Katılımevim Tasarruf Finansman (KTLEV): Şirket'in 2024 yılı stratejik büyüme planları doğrultusunda, Birevim Tasarruf Finansman A.Ş.'nin %55 ortaklık payının satın alınmasına yönelik görüşmelerin yürütülmesi için Bankacılık Düzenleme ve Denetleme Kurulu'na başvuruda bulunduğu açıklanmıştır.

Kervan Gıda (KRVGD): Şirket'in 1Ç2024 ana ortaklık net dönem karı 33mn TL olarak açıklanmıştır. Şirket 2023 yılının aynı çeyreğinde 11mn TL ana ortaklık net dönem karı kaydetmişti. Şirketin satış gelirleri bir önceki yılın aynı dönemine göre %2 oranında azalarak 2.535mn TL olmuştur (1Ç2023: 2.583mn TL). Şirket'in brüt karı %6,5 oranında artarak 682mn TL'ye yükselmiştir. Aynı dönemde operasyonel giderler ise %18,4 oranında artmış ve 517mn TL'yi göstermiştir. Diğer faaliyetlerden ise 1Ç2024'te net 120mn TL gelir kaydedilmiştir. Şirket'in 1Ç2024 FAVÖK'ü geçen yılın aynı dönemine göre %7,1 oranında azalışla 267mn TL olurken, FAVÖK marjı ise 0,6 puan azalışla %10,5 seviyesinde gerçekleşmiştir. Diğer taraftan finansman kısmında 1Ç2024'te 331mn TL net gider kaydedilmiştir. Şirket bu dönemde 98mn TL parasal kazanç (1Ç2023: 43mn TL parasal kazanç) açıklamıştır. 4mn TL'lik net vergi gideri sonrasında şirketin ana ortaklık net dönem karı da 33mn TL olarak gerçekleşmiştir.

İzmir Demir Çelik (IZMDC): Şirket çelikhane yatırım sürecine ilişkin, gelinen aşamada sıcak testler tamamlanmış olup performans testleri devam edecek şekilde yatırım devreye alınmış ve yeni çelikhanede üretime başlanmıştır. Yeni yapılan çelikhane ile birlikte yıllık 1,5mn ton olan çelikhane üretim kapasitesi yıllık yaklaşık 3,1mn tona çıkmıştır.

Özerden Ambalaj (OZRDN): Şirket'in 21mn TL olan çıkarılmış sermayesinin, , tamamı iç kaynaklardan karşılanmak suretiyle %250 oranında artış ile 52,5mn TL artırılarak 73,5mn TL'ye çıkarılmasına, artırılacak 52,5mn TL'lik sermayenin tamamının sermaye düzeltmesi olumlu farkları hesabından karşılanmasına, tüm pay sahiplerine payları oranında, bedelsiz olarak kayden dağıtılmasına karar verilmiştir.

Oncosem Sanayi (ONCSM): Şirket bağlı ortaklığı, Santek Sağlık ile İstanbul İl Sağlık Müdürlüğü arasında "Anadolu Yakası Sağlık Tesisleri için 3 Aylık Kemoterapi Hizmet Alımı" sözleşmesi, 7,6mn TL bedelle imzalanmıştır.

Orge Enerji Elektrik Taahhüt (ORGE): Şirket'in, İstanbul'da inşası devam etmekte olan Ümraniye-Ataşehir-Göztepe Metro Projesi'nin Elektrik Tesisat İşlerinin yapımına yönelik olarak verdiği 9,5mn USD+KDV ve 209,8mn TL+KDV (TCMB döviz kuru ile 515,2mn TL+KDV) tutarındaki teklifin kabul edildiği ve ihalenin Şirket lehine sonuçlandığı İşveren Gülermak Nurol Makyol Metro Yapım Adi Ortaklığı tarafından bildirilmiştir. Şirket, işveren ile sözleşme görüşmelerine başlamıştır. İşin 365 günde tamamlanması planlanmaktadır.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı