*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

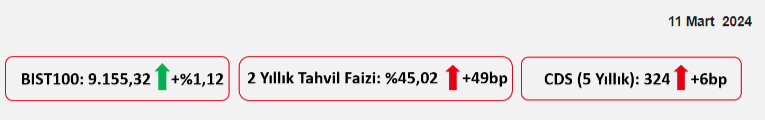

Haftaya sert satışlarla başlayan BIST100 endeksi, özellikle bankalara gelen satışlarla birlikte çarşamba gününe kadar %4 kayıp yaşadı. Sonrasında yine bankalar katalizörlüğünde güçlü bir toparlanma yaşandı ve endeks haftayı %0,6 primle tamamlamayı başardı. Haftanın ilk yarısında TCMB'nin ilave sıkılaştırma adımlarına yönelik duyurusu öne çıkarken, sonrasında kredi derecelendirme kuruluşu Fitch'in kredi notu değerlendirmesi beklendi. Cuma gecesi de Fitch; kredi notumuzu bir kademe yükseltirken, görünümü de pozitife çıkarttı. Her ne kadar borsa, karar öncesinde iyimser tarafta kalsa da söz konusu değerlendirme ile birlikte not artışlarının sürebileceğine yönelik inancın artması önemli. Bu kapsamda söz konusu karar endeksi tarihi zirvesi olan 9.450 seviyesine kadar taşıyabilir. Yurtiçinde bu hafta ocak ayı sanayi üretimi ve ödemeler dengesi verileri ile TCMB tarafından mart ayı Piyasa Katılımcıları Anketi öne çıkıyor. Yurtdışında ise salı günü ABD'de açıklanacak şubat ayı enflasyon rakamları yakından izlenecek. Geçen hafta güvercin geçen ECB toplantısı ve Powell'ın faiz indirimlerini gündemde tutan açıklamaları risk iştahı açısından destekleyici olurken, cuma günü ABD'de tarım dışı istihdamı yüksek gelse de işsizlik oranındaki yükseliş ve saatlik ücretlerdeki artışın beklentilerin altında kalması ilave destekleyici bir faktördü. Ancak, veriye ABD borsaları ilk etapta olumlu tepki verse de Nvdia başta olmak üzere bazı teknoloji hisselerine gelen satışlarla ana endeksler günü negatif bölgede tamamladı. Bu sabaha baktığımızda da ABD vadelileri eksi bölgede seyrediyor. Asya'da ise Japonya'da açıklanan son çeyrek verisinin beklentilerden daha iyi bir performans göstermesi, Japonya Merkez Bankası'ndan faiz artırımını gündeme getirirken, Nikkei yaklaşık %3 oranında geriliyor. Japonya hariç MSCI Asya Pasifik endeksindeki geri çekilme ise %0,2 civarında. Öte yandan, Gelişmekte Olan Ülke para birimlerinde bir baskı yok.

ABD tarafında, istihdam piyasası verilerinden, şubat ayı tarım dışı istihdam, işsizlik oranı ve ortalama saatlik kazançlar verileri izlendi.

- Şubat ayında tarım dışı istihdam artışı, 229 bin kişi seviyesinden 275 bin kişi seviyesine beklentilerin üzerinde yükseldi, bunun yanında bir önceki ayın verisi de son bir yılın en yüksek seviyesi olan 353 bin kişi seviyesinden 229 bin kişi seviyesine sert şekilde aşağı yönlü revize edildi, beklentiler ise tarım dışı istihdam artışının 200 bin kişi seviyesinde gerçekleşmesi yönündeydi.

- İşsizlik oranı ise, şubat ayında %3,7 seviyesinde yatay seyretme beklentilerine karşın %3,9 seviyesine yükseldi ve böylece geçen yılın ocak ayından bu yana en yüksek seviyede kaydedildi.

- Enflasyonun seyri açısından bakılan ortalama saatlik kazançlar, yani ücretlerdeki artış hızı ise şubat ayında aylık bazda %0,5'ten %0,1 seviyesine yavaşladı ve böylece Şubat 2022'den bu yana en düşük seviyede kaydedildi, beklentiler ise %0,2 seviyesine yavaşlaması yönündeydi, yıllık bazda artış hızı ise %4,4'ten %4,3 seviyesine geriledi.

Bunun yanında, Almanya'da sanayi üretimi aylık bazda aralıkta %2 oranında düşüşün ardından ocakta %1 oranında artışla kısmi toparlanma kaydetti ve beklentilerin (%0,6 artış) üzerinde artış kaydetti ve böylece Nisan 2023'ten bu yana ilk kez aylık artış gerçekleştirdi, yıllık bazda ise daralma hızı %3,5'ten %5,5 seviyesine geldi.

Yurt dışında bu hafta veri takvimine bakıldığında,

- ABD tarafında, Fed'in para politikasına yön vermesi açısından yakından takip edilecek verilerden, yarın şubat ayı TÜFE verileri ve perşembe günü ise şubat ayı ÜFE verileri izlenecek. Şubat ayında manşet TÜFE'nin aylık bazda artış hızının %0,3'ten %0,4 seviyesine yükselmesi ve yıllık bazda bir önceki aya benzer şekilde %3,1 seviyesinde gerçekleşmesi ve çekirdek TÜFE'nin ise aylık artış hızının %0,4'ten %0,3 seviyesine yavaşlaması ve yıllık bazda ise %3,9'dan %3,7 seviyesine hafif gerilemesi bekleniyor. Şubat ayında manşet ÜFE'nin ise aylık bazda artış hızının bir önceki aya benzer şekilde %0,3 seviyesinde gerçekleşmesi ve yıllık bazda %0,9'dan %1,2 seviyesine yükselmesi ve çekirdek ÜFE'nin ise aylık bazda artış hızının %0,5'ten %0,2 seviyesine yavaşlaması ve yıllık bazda ise %2'den %1,9 seviyesine hafif gerilemesi bekleniyor. Bunun yanında, iç talebin seyrine ilişkin sinyal verecek olan perakende satışlar şubat ayı verisi perşembe günü açıklanacak. Öte yandan, perşembe günü istihdam piyasası verilerinden, haftalık yeni işsizlik maaşı başvuruları verisi izlenecek. Cuma günü ayrıca üretimin seyrine ilişkin olarak şubat ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edilecek. Cuma günü öte yandan imalat sanayinin gidişatına ilişkin sinyal verecek olan New York Fed Empire State imalat sanayi endeksi mart ayı verisi izlenecek. Cuma günü bunun yanında mart ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi açıklanacak.

- Avrupa tarafında ise, ECB'nin para politikasına yön verecek olan enflasyon verilerinden, yarın Almanya'da şubat ayı nihai TÜFE verileri takip edilecek. Ayrıca çarşamba günü Euro Bölgesi'nde ocak ayı sanayi üretimi verisi takip edilecek. Bunun yanında, çarşamba günü İngiltere'de ocak ayına ilişkin aylık GSYH büyüme verisi yayınlanacak.

Yurt içinde ise, bugün ocak ayı iş gücü istatistikleri ile ticaret satış hacmi ve ciro endeksleri, yarın ocak ayı inşaat maliyet endeksi, sanayi üretimi ve ödemeler dengesi verileri, perşembe günü şubat ayı konut satışları verisi ve cuma günü ise şubat ayı Merkezi Yönetim bütçe dengesi verisi, tarım ürünleri üretici fiyat endeksi ile ocak ayına ilişkin özel sektörün yurt dışından sağladığı kredi borcu istatistikleri takip edilecek. Cuma günü ayrıca TCMB tarafından mart ayı Piyasa Katılımcıları Anketi yayınlanacak.

- Arındırılmamış verilere göre işsizlik oranı kasım ayındaki %8,8 seviyesinden aralık ayında 0,1 puanlık artışla %8,9 seviyesine hafif yükselmişti ve böylece son üç ayın en yüksek seviyesinde kaydedilmişti, bunun yanında tek haneli seviyelerdeki seyrini sekizinci aya taşımıştı. İş gücüne katılım oranı aralıkta %53,4'ten %53,7 seviyesine hafif yükselirken, istihdam oranı ise %48,7'den %48,9 seviyesine hafif yükselmişti. Arındırılmamış verilere göre işsizlik oranına yıl geneli bazında bakıldığında ise, 2022 yılında ortalama %10,5 seviyesinden 1,1 puanlık düşüşle 2023 yılında ortalama %9,4 seviyesine iyileşmişti. OVP'de ise 2023 yılında ortalama işsizlik oranının %10,1 seviyesinde öngörülmüştü, böylece 2023 yılında OVP tahminlerinden daha iyi bir işsizlik rakamının gerçekleştiği gözlenmişti.

- Sanayi üretimi mevsim ve takvim etkisinden arındırılmış bazda aylık olarak beş aylık aralıksız düşüşün (temmuz-kasım arası) ardından aralık ayında %2,4 oranında artışla kısmi toparlanma kaydetmişti. Takvim etkisinden arındırılmış sanayi üretim endeksi ise yıllık olarak kasım ayında %0,1 oranı ile son altı ayın en düşük hızında oldukça sınırlı artışla yataya yakın seyrin ardından aralıkta %1,6 oranında artış kaydetmişti. Ocakta ise sanayi üretiminin yıllık bazda %1,5 oranında artış sergilemesi bekleniyor.

- Aylık bazda aralık ayında dış ticaret açığındaki hafif artışa ve net hizmet gelirlerindeki (özellikle net seyahat gelirlerindeki) mevsimsel olarak kısmi düşüşe karşın birinci ve ikincil gelir dengesindeki iyileşmelerin etkisiyle aylık cari denge 2,09 milyar USD ile beklentilerin (3,25 milyar USD) altında açık vermişti, kasım ayında ise aylık cari açık 2,77 milyar USD seviyesinde kaydedilmişti. 12 aylık kümülatif verilere göre cari açık ise, 2022 yılındaki 49,1 milyar USD'den 2023 yılında 45,2 milyar USD seviyesine gerilemişti. Böylece yıllık cari açık/GSYH oranı 2022 yılı sonundaki %5,4 seviyesinden 2023 yılı sonu itibarıyla %4 seviyesine iyileşmişti. (2023 yılı GSYH verisi alınmıştır). Bloomberg Anketi'ne göre aylık bazda ocakta cari açığın 2,91 milyar USD seviyesinde gerçekleşmesi beklenirken, bu kapsamda 12 aylık kümülatif verilere göre cari açığın 37,6 milyar USD seviyesine gerilemesi bekleniyor.

- Bütçe dengesi, aylık bazda aralıkta 842,5 milyar TL seviyesinde tarihi yüksek seviyede açık vermesinin ardından ocak ayında söz konusu rekor seviyeye göre gerilemekle birlikte 150,7 milyar TL seviyesinde belirgin açık vermişti. 12 aylık kümülatif bütçe açığı ise, aralık ayındaki 1,375 trilyon TL'den ocak ayında 1,49 trilyon TL'ye yükselirken, bütçe açığı/GSYH oranı da %5,2 seviyesinden %5,7 seviyesine yükselmişti. (2023 yılı GSYH verisi alındı).

Şirket haberleri

Enerjisa (ENJSA, Nötr): Enerjisa'nın 2023 yılı net dönem karı 4.517mn TL ile 2022 yılına göre %78,1 oranında düşüş kaydetmiştir. 2022 yılında 16,5 milyar TL'lik net vergi geliri kaydeden şirketin 2023 yılında 751mn TL'lik vergi gideri kaydetmesi net dönem karındaki gerilemenin ana neden olmuştur. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %3,3 oranında artarak 168.665mn TL olmuştur. Aynı dönemde satışların maliyeti de %2,1 oranında yükselmiş ve 143.110mn TL'yi göstermiştir. Böylece brüt kar %10,2 oranında artarak 25.554mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık yaklaşık 1 puanlık artışla %15,2 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %25,3 oranında artmış ve 11.501mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 843mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 14.053mn TL faaliyet karı oluşmuştur. Faaliyet karı marjı 2,1 puan azalışla %8,8 olarak gerçekleşmiştir. Bunlara bağlı olarak, 2023 FAVÖK'ü ise %2,1 artışla 17.382mn TL'yi göstermiştir. Diğer taraftan net finansman giderleri 2023'de 7.581mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 7.660mn TL idi. 2023'te 2.047mn TL parasal kayıp (2022: 5.944mn TL parasal kayıp) açıklanmıştır. 751mn TL'lik vergi gideri sonrasında 2023 net dönem karı da 4.517mn TL (2022: 20.635mn TL net kar) olarak gerçekleşirken, net kar marjı 10 puan azalışla %2,7 seviyesine yükselmiştir.

Şirket TMS 29 etkileri hariç finansallarını da paylaşmıştır. Buna göre, Şirket'in 4Ç2023'deki faaliyet gelirleri (FAVÖK + Yatırım Harcamaları – Tek Seferlik Gelirler) 4Ç2022'ye göre %3,8 artmış ve 4.816mn TL'yi göstermiştir. Bununla birlikte Ocak-Aralık 2023 döneminde, 2022'nin aynı dönemine göre %37,6 oranında artarak 20.765mn TL olarak gerçekleşmiştir. 2022 yılında bu rakam 15.091mn TL olmuştur (TMS etkisi dahil 2023: 26.939mn TL). Diğer taraftan, baz alınan net kar (Net Kar – Tek Seferlik Gelirler) 4Ç2023'te 4Ç2022'ye göre %20,5 azalarak 1.530mn TL olmuştur. 2023 yılı genelinde ise 2022'ye göre %30,4 oranında artarak 5.816mn TL olarak gerçekleşmiştir. (2022: 4.461mn TL, TMS Etkisi Hariç 2023: 3.367mn TL)

Ek olarak Şirket Yönetim Kurulu tarafından Genel Kurul onayına sunmak üzere, pay başına brüt 2,79 TL (net 2,51 TL) temettü dağıtma kararı aldığı belirtildi. Teklif edilen net nakit temettü hakkı kullanım tarihi 30 Mayıs 2024'tür. Son kapanış fiyatına göre temettü verimi %4,5 olarak hesaplanmaktadır.

Akbank (AKBNK, Sınırlı Pozitif): Şirketin Yönetim Kurulu hisse başına brüt 1,92 TL (Net: 1,73 TL) temettü ödeme kararı almıştır. Cuma kapanışına göre temettü verimliliği %4,6 olarak hesaplanmaktadır.

Akçansa Çimento (AKCNS, Sınırlı Pozitif): Şirketin Yönetim Kurulu hisse başına brüt 6 TL (Net: 5,40 TL) temettü ödeme kararı almıştır. Cuma kapanışına göre temettü verimliliği %3,9 olarak hesaplanmaktadır. Teklif edilen nakit kar payı hak kullanım tarihi 15.04.2024'tür.

CW Enerji (CWENE, Nötr): Şirket ile yurt içerisinde yerleşik bir müşterisi arasında imzalanan KDV Hariç 1,2mn USD bedelli sözleşme kapsamında, Burdur ilinde yer alan arazi tipi güneş enerjisi santrali projesinin ilgili resmi kurum tarafından kabulü yapılarak devreye alınmıştır ve santral elektrik üretimine başlamıştır.

Sasa Polyester (SASA, Sınırlı Pozitif): Şirketin Yönetim Kurulunun yapmış olduğu toplantıda; Sasa Polyester tarafından borsadan SASA pay geri alımı yapılmasına, şirket iç kaynaklarından karşılanmak üzere geri alım için ayrılacak azami fon tutarının 2.000mn TL olmasına, geri alınacak azami pay sayısının ise bu tutarı geçmeyecek şekilde belirlenmesine, geri alım programının azami süresinin 3 yıl olarak belirlenmesine, oy birliği ile karar verilmiştir.

Turkcell (TCELL, Nötr): Şirket'in "Ukrayna'da bulunan bağlı ortaklıkları lifecell LLC'nin şirket hisselerinin %19,8'i ve Ukrtower LLC ile Paycell LLC'nin şirket hisselerinin %100'ü üzerinde Ukrayna mahkemesi tarafından, Mikhail Fridman'a ilişkin şüphelerle ilgili ceza davaları kapsamında, ihtiyati tedbir uygulanmasına hükmedildiği bildirilmiştir.

Şirket tarafından Mikhail Fridman'ın Ukrayna'daki bağlı ortaklıkları üzerinde herhangi bir kontrolü veya etkisi olmadığı ve ilgili tedbir kararının Ukrayna'daki bağlı ortaklıkların günlük operasyonları üzerinde önemli bir etkisi bulunmadığını bildirilmiştir. Ek olarak yetkili mahkemeye, ihtiyati tedbirin kaldırılmasına ve kararın iptaline ilişkin itirazda bulunulmuştur.

Diğer şirket haberleri

CVK Maden (CVKMD): Şirketin bağlı ortaklığı Hayri Ögelman Madencilik'e ait Tunceli ili Pülümür ilçesi dahilinde yer alan maden işletme ruhsatlı krom sahasının yurt içinde yerleşik bir şirkete devri konusunda anlaşma sağlanmış olup, devir işlemleri için yönetim kurulu kararı doğrultusunda resmi işlemlere başlanmıştır.

Gersan Elektrik (GEREL): Şirket ile Almanya'da yerleşik Advercharge GmbH firması arasında imzalanmış olan ve şirketin üretimini ve ticaretini yaptığı "Elektrikli Araç Şarj Sistemleri" ürünlerinin satışına yönelik olarak alıcı münhasırlığına ilişkin olan ve yaklaşık bütçesi 150mn USD olan sözleşme kapsamında, alıcı tarafından talep edilen özelliklere göre geliştirilen G-Charge elektrikli araç şarj istasyon ve ünite numunelerinin Almanya'ya gönderilmesinden sonra, numune ürünlerin kabulüne ve sözleşme kapsamındaki ürünlerin sipariş aşamasına geçilmesine ve gelecek bu siparişlerin şekil ve esaslarına yönelik çerçeve sözleşme şirket tarafından imzalanmıştır. Bu sözleşme ile sipariş bazlı üretim aşamasına geçilmiştir.

Kütahya Porselen (KUTPO): Şirket kendi ihtiyaçlarını karşılayabilmek için GES yatırımı yapılmasına karar vermiştir. Yılda toplamda 6.690.312 kWh enerji üretimi yapılması ve bu suretle, kurulacak santral fabrikaların yıllık bazda elektrik enerjisi tüketimlerinin yaklaşık %30'unun karşılanmasını hedeflemektedir. Tesisin kurulum tahmini maliyetinin 2mn USD olması beklenmekte olup, ilgili yatırım öz kaynaklarla finanse edilecektir.

Limak Çimento (LMKDC): Şirket halka arz izahnamesinin "Halka arzın gerekçesi ve halka arz gelirlerinin kullanım yerleri" başlıklı 28.2 sayılı bölümünde bahsedildiği üzere, Ergani Çimento Fabrikasını 2.472mn TL bedel karşılığında devralmıştır.

Söke Değirmencilik (SOKE): Şirketin, 153.539 m2 alan üzerinde toplam 11.000 kW gücünde güneş enerjisi santralinin kabul süreci tamamlanmış olup santral devreye alınarak üretime başlanmıştır. Santralde yıllık olarak gerçekleşecek üretimin, Şirketin, Söke/Aydın ve Sincan/Ankara fabrikalarının 2023 yılında gerçekleştirmiş olduğu toplam elektrik tüketiminin %97'si kadar olacağı öngörülmektedir.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı